텔레칩스(054450) - 추가적인 주가 하락은 제한적. 투자의견 ‘매수’로 상향...대우증권

- 투자의견 : 매수 (Trading Buy에서 상향)

- 목표주가 : 9,300원 (유지)

● 투자의견 Trading Buy에서 ‘매수’로 상향(목표주가 9,300원 유지)

텔레칩스의 투자의견을 Trading Buy에서 ‘매수’로 상향한다. 동사의 주가는 2010년 고점(5/3, 13,600원) 기준으로 48.4%, 추가 하락시 투자의견 상향을 검토하겠다고 밝힌 8/9(7,800원) 이후 10% 하락하였다.

현재주가는 2010년 기준 PER 6.8배, 2011년 기준 4.9배에 불과하며, 2010년 PBR도 0.8배 수준이다. 목표주가는 9,300원(2011년 기준 PER 6.5배, 과거 3년간 평균 PER은 8배 수준)으로 유지한다. 목표주가의 현재주가 대비 상승여력은 32.5%이다.

● 점진적인 실적 개선과 현금성 자산에 주목 필요

텔레칩스의 투자 포인트는 실적 개선과 현금성 자산이다.

1) 최대 고객사의 신규 PMP(Portable Multimedia Player)모델 판매가 3분기부터 점차 증가할 전망이다. 지연되던 신규 칩판매가 본격화되면서 수익성도 점차 정상화될 것으로 기대된다.

2) 자동차(카오디오) 부문 제품 수요가 꾸준히 증가하고 있어 지속적인 성장이 가능하다. 동사는 최근 국내 완성차 업체에 이어 일본 업체로 매출처를 확대하는 등 매출처 다변화 성과가 나타나기 시작했다. 카오디오 제품의 경우 시장 진입은 어려우나, 진입 이후에는 안정적인 실적이 가능하다는 점에서 긍정적이다. 관련 매출액은 2009년 159억원, 2010년 189억원, 2011년 230억원 수준으로 꾸준히 증가할 것으로 예상된다.

3) 현금성 자산으로부터 이자 수익이 지속적으로 증가하고 있다. 동사의 2분기말 기준 현금성 자산 및 예금은 550억원으로 시가 총액의 74%를 넘는다. 실적 부진을 감안해도 풍부한 현금자산을 고려한다면 동사의 현재주가는 지나 친 저평가 상태라고 판단된다.

점진적인 실적 개선으로 동사의 3분기 매출액은 전분기 대비 7.4% 증가한 203억원, 영업이익률은 3.6%p 개선된 6.5%를 기록할 전망이다. 4분기 매출액 및 영업이익률도 222억원 및 7.8%로 추정된다.

© 텐아시아, 무단전재 및 재배포 금지

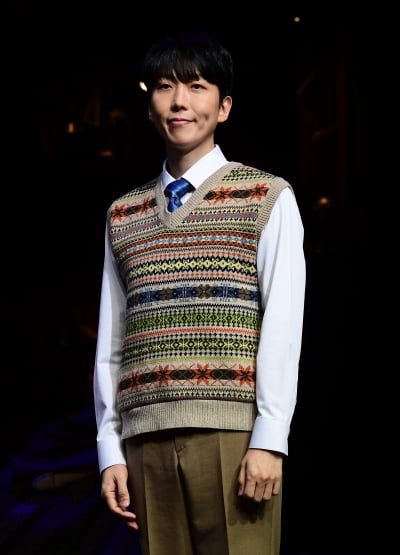

![[종합] 최강창민 "뮤지컬 늦바람, 유노윤호도 응원"…젊어지는 '벤자민 버튼' 희로애락 열연](https://img.hankyung.com/photo/202405/BF.36734479.3.jpg)

!['하이킥' 전승재, 뇌출혈로 3개월째 의식불명 "촬영 대기 중 쓰러져" [TEN이슈]](https://img.hankyung.com/photo/202405/BF.36735329.3.jpg)